皆さん、こんにちは。フルクラウド税理士 越尾です。

給料をもらっている皆様、12月だけ急に給料増えた!?という経験ありませんか?

なんとなく「年末調整されたから」と知ってても、年末調整がどんなことをしているのか、説明できる方は経理ご経験者だけかと思います。

今日はそんな年末調整は何をしているのか…を給与所得者向けに解説します。

目次

年末調整とは?

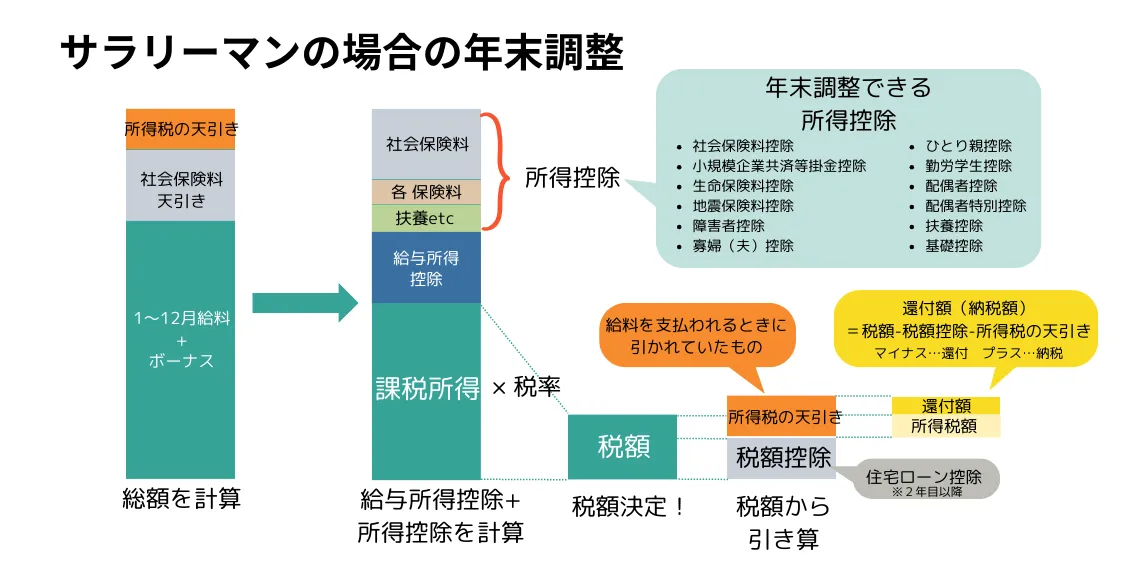

年末調整とは、1年間の給与の総額と、控除の総額をもとに、正確な所得税を決めるために行うものです。

みなさんが受け取っている給料。

額面は25万円くらいなのに、なぜか自分の銀行口座には20万円前後しか振り込まれてない…ということはありませんか?

額面は給与の総額です。そこから天引きされるものがあります

- 所得税

- 住民税(特別控除の場合)

- 社会保険料

これらが給料から控除されます。

控除とは、カンタンに言えば「引く」という意味です。税金の話のときはよく出てきます。

実は、この給料で支払われるときの所得税は実際より少し多めに徴収されているのです。なぜなら、所得税は控除が沢山あるのですが、それは1~12月まで支払った合計額がでてなかったり、12月31日時点の扶養家族だったり…と給与を支払っている時点では不確定要素が沢山あるからです。

給与の総額はイメージ付きやすいと思うので、ここからは控除について解説します。

年末調整でされる控除の解説

年末調整できる所得控除をご覧頂けましたら少しイメージつくかと思います。

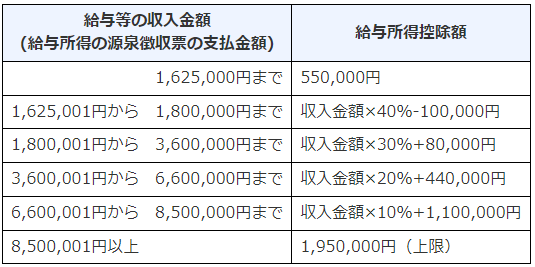

給与所得控除とは

給与所得控除とは、簡単にいうと「サラリーマンであっても、働くために必要な経費はあるよね?その分を控除してあげるよ!」というもの。

個人事業主であれば、仕事に用いる文房具やら何やらは全部経費になりますが、サラリーマンは経費にはできません。

現在は55~195万円控除がされています。

頻繁に変わるので注意が必要です。

所得控除について

控除は、大きくわけて2つあります。【所得控除】と【税額控除】です。

【所得控除】には基礎控除や扶養控除、生命保険料控除、地震保険料控除、小規模企業共済等掛金控除、社会保険料控除、障害者控除、ひとり親控除、寡婦控除、勤労学生控除があります。

しかし、給与の計算のときは控除については、扶養控除などの人的控除は12/31時点、生命保険料控除などは12月までの合計額が出てからではないと正確な計算はしません。

税額控除

税額控除には、寄附金控除(ふるさと納税)、雑損控除、医療費控除、住宅ローン控除が含まれます。

このうち、年末調整で控除できるのは住宅ローン控除の2年目以降のみです。

寄付金控除、雑損控除、医療費控除、住宅ローン控除1年目は確定申告が必要です。

(ふるさと納税はワンストップ特例も利用可能です。その場合は、確定申告不要です)

年末調整の数式のまとめ

年末調整の数式はこちら

総額-給与所得控除=給与所得

給与所得-所得控除(詳細は上記)=課税所得

課税所得✕税率=税額

税額-税額控除=所得税額 ←これが払う税金です!!

所得税率-天引きされた所得税額=納税額 or 還付額

という式になります。

これを源泉徴収票にかかれている言葉で書くと下記の通りになります。

源泉徴収票で使われる用語で書きますと・・・

支払金額 → 総額

給与所得控除後の金額 → 総額-給与所得控除を引いた部分のみ(図でいうと、課税所得+所得控除)

所得控除の額の合計額 → }所得控除 の部分

源泉徴収税額 → 所得税額

となります。

この機会にぜひ、1年間で所得税をどのくらい支払ったのか、確認してみましょう!

【結論】なんで12月の給料はなんで増えたのか?

それは、1~12月に支払った控除対象になるものや、12月31日時点の控除対象となる人がほぼ確定したので、控除できるものを控除した結果、払いすぎた税金が戻ってきた!ということでした。

「年末調整で還付された!」と言ってる人がいたらそういうことです。

【小話】サラリーマンの特権!給与所得控除

「個人事業主は経費とかちょろまかして税金払ってないのに、サラリーマンは節税できなくてひどい!」という意見をたまに聞きます。

経費とは、仕事に直結する支出を指す言葉で、ちょろまかしていいものではないのですが、一旦そこは置いておいて…

サラリーマンには給与所得控除がある…というのを知っていただければと思います。

先ほども述べた通り、サラリーマンの皆さんも仕事するためには経費ありますよね?

例えば、ノートや手帳、ボールペンなどの備品も購入するでしょう。人によっては勉強の為に本読んだり、学校に通う人もいるでしょう。

そして、それは当たり前のように給料から出していますよね?

個人事業主ならば、それらは全部経費になるものです。

ならば、サラリーマンもそれを考慮して「多分、ざっくりだけど、このぐらいの年収の人なら、このぐらいは仕事の為に使うよね~」的に控除をしてくれます。

個人事業主ならば、領収書がないと経費にはなりませんが、給与所得控除は領収書の必要なし!

もちろん、給与所得控除の額以上に仕事の為にお金使ったんだけど!という方もいるかと思いますが、領収書もなく、実際に使っていなくても、控除されるのって給与所得控除だけなんです。

サラリーマンの6割はリスキリング(勉強して、スキルをつけたり、資格試験などに挑戦すること)をせず、年間1冊も本を読まないと言われています。

実際、サラリーマンが使っている仕事のための経費ってスーツなどの被服とカバンくらいの人も多いと思います。

ですが、スーツなどの被服は個人事業主では経費にすることはできません。

それなのに、年間55万円~控除してもらえるってすごいありがたい控除なんです。

似たような控除に人的控除がありますが、「生きるうえで最低限必要な金額については課税しないですよ!」というもの。

基礎控除の場合、48万円控除されます。

ですが、現在において、年間48万円で生きていけるのは、【持ち家に在住+ローン無し】で、食費、水道光熱費等々を月額4万円で生活できる人だけです。

なかなか希少な人だと思います。多くの人は48万円では最低限の生活はできないでしょう。

もしかしたら自給自足ができる方は可能かもしれません。

そんなわけで、給与所得控除があるのはありがたいと思っています。

しかし、そういう控除も今、どんどん減らされています。

今後の控除の流れについて

税制改正大綱というものが毎年12月15日前後にニュースを騒がせるのはご存知でしょうか?

ざっくり言えば「今後、税制はこう変えていきますよ!」という予告編のようなものです。

それによると、人的控除がどんどん無くなっていきます。

(既にそのように記載されています)

現在、0~15歳の子供は扶養控除がありません。

今後、高校生の扶養控除も減らされる予定になっています。(税制改正大綱に記載されています)

配偶者控除も基礎控除も一部の方にはすでにありません。

世帯によっては親子6人いる家族でも誰一人、人的控除がない…というご家庭もすでにあるのです。

「自分は関係ないよね?」「あって当然!」と思っていても、あっという間に取られていくのが人的控除です。

増税が嫌だ!これ以上税金払いたくない!という方は、注意深くうごきを見ておきましょう。パブリックコメントなどの件数が多くなると、改正を行わなかったケースも存在します。

皆さんが税金に興味を持つだけでも、世の中の流れは変わります。実際に、扶養控除の代わりである児童手当の所得制限は撤廃されたのは、所得制限世帯や賛同した人たちが政治家を動かしました。

最後に・・・このページを最後まで読んで頂けて嬉しいです。ありがとうございました。